We wtorek, trzy godziny po tym jak Polenergia dopięła z norweskim Statoilem projekt budowy farm wiatrowych na Bałtyku, wezwanie na jej akcje ogłosiła PGE. Portal WysokieNapiecie.pl ocenia szanse PGE na powodzenie i wylicza powody dla których państwowy potentat chce przejąć firmę Kulczyków.

Kontrolowana przez Skarb Państwa Polska Grupa Energetyczna poinformowała we wtorek wieczorem, że chce kupić 100% akcji, notowanej na warszawskiej giełdzie, Polenergii – jednego z ostatnich liczących się prywatnych inwestorów w polskiej energetyce.

PGE kupi spółkę jeżeli zbierze przynajmniej 66% akcji, a jeżeli uda jej się przejąć 90% to od razu zacznie przymusowy wykup walorów od mniejszościowych akcjonariuszy i wycofa Polenergię z giełdy.

Czy PGE ma szansę na przejęcie?

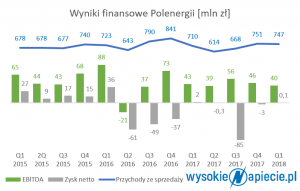

To oznacza, że państwowy koncern wycenił całą spółkę na 740 mln zł (przy czym na jej kontach leży dziś 350 mln zł w gotówce) i chce przejąć pakiet kontrolny firmy za przynajmniej 489 mln zł. Jeszcze trzy lata temu PGE musiałaby za to zapłacić dwa razy więcej. Wycena spółki przekraczała wówczas 1,5 mld zł.

To oznacza, że państwowy koncern wycenił całą spółkę na 740 mln zł i chce przejąć pakiet kontrolny firmy za przynajmniej 489 mln zł. Jeszcze trzy lata temu PGE musiałaby za to zapłacić dwa razy więcej. Wycena spółki przekraczała wówczas 1,5 mld zł.

Polenergia, którą przez lata rozwijał miliarder Jan Kulczyk, dziś w nieco ponad 50% należy do jego spadkobierców – Dominiki i Sebastiana Kulczyków, prawie 20% akcji mają trzy fundusze emerytalne (Generali, Aviva i Nationale Netherlanden), a 16% chiński fundusz inwestycyjny sprowadzony do firmy przez Kulczyka (w 2014 roku obejmował akcje po 33 zł z horyzontem inwestycji na 7-9 lat).

Aby przejąć Polenergię, ofertę PGE musieliby przyjąć przynajmniej Kulczykowie. – Gdyby to zależało od Sebastiana, to pewnie sprzedałby je od razu. Dominika chciała z kolei realizować projekty pozostawione przez ojca. Jednak 350 mln zł w gotówce albo więcej, jeżeli oferta PGE zostanie podniesiona, może ostatecznie przekonać i ją. Po sprzedaży ostatnich akcji SABMillera [globalnego koncernu piwowarskiego – red.] Kulczykowie nie mają już żadnego biznesu generującego wysoką dywidendę, co może być dla nich argumentem – mówi w rozmowie z portalem WysokieNapiecie.pl osoba znająca realia koncernu Kulczyków.

Zdaniem naszego rozmówcy widać, że chęć sprzedaży ze stratą mogą mieć także fundusze emerytalne, które są już zmęczone tą inwestycją. To mogłaby być dla nich okazja, bo akcje nie należą do płynnych – średni wolumen obrotu rzadko przekracza 20 tys. zł dziennie. W takiej sytuacji, nawet bez Chińczyków, którzy mogliby chcieć pozostać w firmie, PGE spore szanse na przejęcie. Zwłaszcza, jeżeli podwyższyłaby ofertę. W ciągu ostatnich kilku miesięcy rekomendacje trzech analityków (z PKO BP, BZ WBK i Societe Generale) wskazywały cenę w okolicach 19 zł za akcję.

Jaka jest szansa na przejęcie Polenergii przez PGE? O tym przeczytasz w dalszej części artykułu na portalu WysokieNapieci.pl

ZOBACZ TAKŻE:

Morska energetyka wiatrowa. W Europie rośnie na potęgę, co z Polską?

Film: Bałtyckie Forum Przemysłu Energetyki Morskiej

Morska Energetyka Wiatrowa. Polskie firmy mogą dostarczyć połowę komponentów dla offshore